【导读】诺亚舟将上市时的核心业务—电子学习机出售,变成了一家致力于开拓幼儿园市场的教育服务类公司。与擅长并购的安博教育相比,诺亚舟能依靠收购初步实现转型成功,根源或许在于并不激进的行事作风。

来源:i黑马 作者:和阳

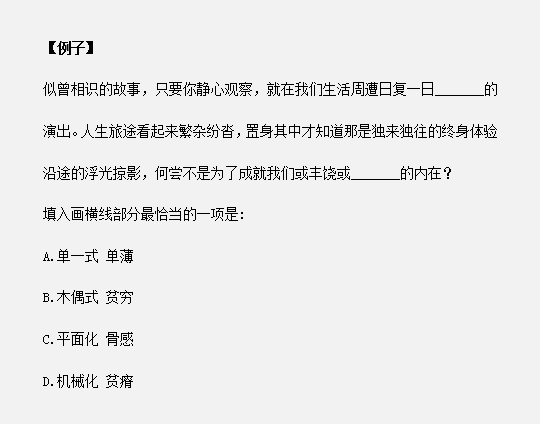

即便在2007年也能看出,英语电子学习机是个将被智能手机(塞班系统都可以)替代的没落产品。前者功能单一、价格昂贵、用户体验差,更多意义上是依靠情感营销在中国存活。显然,当年10月在纽交所上市的诺亚舟,无法给投资者讲述电子词典仍有大未来的故事。

必须转型。创始团队的意愿是,从生产教育电子产品向提供教育服务过渡,并且打算通过独立培育新业务实现转型。这看上去合乎逻辑,但践行起来并不顺利。“我们开过自己的课后培训学校,不是特别成功,后来就没有再自己做”,诺亚舟CFO李冬梅说。

诺亚舟意识到,自己得依靠并购实现核心业务的战略转型。从2009年7月至今,诺亚舟斥资约2.7亿元(因为公司股价低)完成了四起并购,收购的教育公司覆盖长三角、中部、珠三角区域。

2011年,诺亚舟将上市时的核心业务—电子学习机出售,变成了一家致力于开拓幼儿园市场的教育服务类公司,其运营利润、毛利率、营收增长等多项财务指标也在过去两年多内保持上行趋势。根据诺亚舟财报,学前教育占其营收比重已达35.9%。李冬梅表示,今后不会再并购课辅教育和基础教育业务,他们的目标是全国性的学前教育品牌。

与同样依靠并购发展核心业务,大股东正欲弹劾创始人黄劲的安博教育相比,诺亚舟能依靠收购初步实现转型成功,根源或许在于并不激进的行事作风。

新开设的幼儿园在两年后才能收支平衡,为了保持毛利率,诺亚舟仍会持续寻求并购成熟的幼儿园品牌。但李冬梅告诉《创业家》,不会为了满足投资者对公司成长性的要求而加快收购节奏,“我们还在看北部和西部的公司,每年都会争取并购一家进来。”与其相比,安博教育一年内收购两位数的公司的频度曾保持多年。

诺亚舟明白,并购的难点在于整合,它也走过弯路。诺亚舟曾向“小新星”空投过一位总经理级别的管理层,结果发现未必有原来的人做得好。“他对行业的理解深度还是不够,维系现状还可以,再把业务继续做大就会有障碍。”一年多的试验结束后,诺亚舟基本上放弃了自己来主导被并购企业的思路,转而以原创始团队为管理核心,诺亚舟的管理更多体现为对财务、IT等企业支撑架构上的改造。

即便如此,被收购方的创始人也得适应从大股东变为小股东的角色转换。“以前都是自己一个人说了算,现在要接受一些契约精神。(磨合时间最长的细节)还是利润、分红这些权益。比如说我们收购的时候,原则上是不分红的,留存的收益要支撑业务的继续发展,但创始人可能有不同的想法,这就需要不停地去沟通。”

李冬梅表示,目前被收购方的创始团队基本都还待在诺亚舟,诺亚舟也不会因为大股东的身份就来硬的,“我们会合理合法地坚持立场,最后原股东在某些问题上也会妥协的。”

若要被诺亚舟看上,除了得具有良好的业界声誉、战略目标与其一致、有较强的管理团队等常规条件外,最好还要在稳定程度上有所表现。比如被并购方所经营的幼儿园的房租合同年限长短,“最短也要在五年以上,通常是十年,否则未来房东不租给你,这就比较麻烦。”

具体到收购时,诺亚舟会用收购款项的少量现金(可能是数百万元)作为激励被收购方股东的措施,设计一到两年的对赌期。“就是业绩上的要求,比如说利润每年增长25%左右,目的是让他把业务继续做下去。”李冬梅称,诺亚舟并不追求收购100%的股权,作为绑定原创始团队的方式,“他们还占有一定的股份”。

但诺亚舟这个稳扎稳打的收购风格也有些许不足之处。由于被收购方的原股东担心诺亚舟空降的人可能会干扰自己完成对赌期内的业绩要求,一般拒绝为诺亚舟“培育”业务型人才。诺亚舟对此也并未坚持。

如今,李冬梅认为二者事实上可以并行不悖。“你要做些架构上的设计,比如说谁负责什么模块,这些费用如何分摊,哪些东西不会影响到他的利润等,而不是说等原股东的对赌期过了一定时间以后,我们再去考虑人才的后期培养。”

上篇:

如何设计商业模式?

下篇:

大学生网络创业的赢利模式分析

1 AI应用快速原型开发:FastAPI + htmx ——无需React,为了快 2 开拍推出口播视频Agent,通过“AI口播助手”助力商家降本增效 3 AI应用快速原型开发:FastAPI + htmx ——无需React,为了快! 4 三个月内把一个淘宝店做得盈利 5 10个真正赚钱的AI利基市场 6 红杉资本投资标准 7 30个AI核心术语解析,5分钟掌握技术本质 8 外贸拓客:学会轻松拿到大单 9 模拟一个三层办公大楼,实现所有部门、楼层的互通,以及都可以访问公网;出口网关配置... 10 两层楼的公司如何开始搭建网络的步骤详解 11 通过AD域控平台统一批量管理公司电脑的桌面 12 多台esxi搭建高可用群集,实现VM虚拟机的高可用,业务VM自动迁移